题目内容

(请给出正确答案)

题目内容

(请给出正确答案)

[单选题]

考虑有两个因素的多因素APT模型。股票A对因素1的贝塔值为0.75,对因素2的贝塔值为0.8。因素1的风险溢价为1%,因素2的风险溢价为7%。无风险利率为7%。如果无套利机会,股票A的期望收益率为_______。

A.23.0%

B.15.0%

C.13.5%

D.16.5%

查看答案

如果结果不匹配,请 联系老师 获取答案

如果结果不匹配,请 联系老师 获取答案

题目内容

(请给出正确答案)

题目内容

(请给出正确答案)

A.23.0%

B.15.0%

C.13.5%

D.16.5%

如果结果不匹配,请 联系老师 获取答案

如果结果不匹配,请 联系老师 获取答案

更多“考虑有两个因素的多因素APT模型。股票A对因素1的贝塔值为0…”相关的问题

更多“考虑有两个因素的多因素APT模型。股票A对因素1的贝塔值为0…”相关的问题

A.6.5%

B. 6.8%

C.7.4%

D.6.0%

A.2%

B.3%

C.4%

D.7.75%

A.1.33

B.1.67

C. 1.5

D.2.00

A.1.33

B.1.50

C.1.67

D.2.00

A.7%

B.13.0%

C. 8.0%

D.9.2%

A.1.10

B. 1.00

C.1.22

D.0.45

A.0.75

B.1

C.1.3

D.1.69

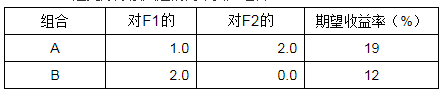

假设存在无套利机会,F1的因素资产组合的风险溢价应为__________。

假设存在无套利机会,F1的因素资产组合的风险溢价应为__________。A.3%

B.5%

C.6%

D.4%